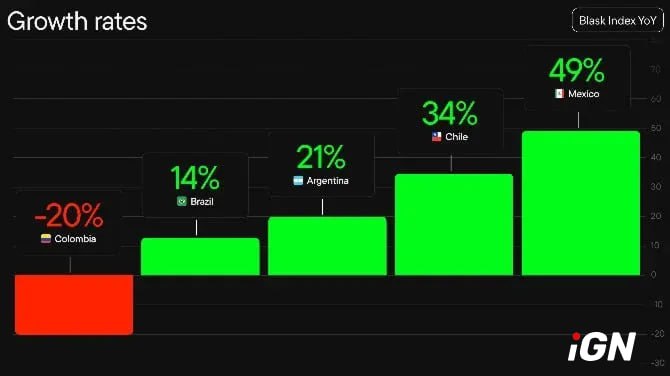

Blask x Growe Partners: Мексика и Чили лидируют по росту среди ТОП-5 рынков ЛатАм в H1 2025г

Аналитическая платформа «Blask» совместно с «Growe Partners» представили данные по ведущим латиноамериканским iGaming-рынкам за H1 2025г на основе метрики CEB. Редакция iGN выделяет следующие ключевые данные по динамике рынков:

Бразилия (+14% YoY)

- $2,9 млрд — CEB

- 1,18 млрд пунктов — Blask Index

- 501 активный бренд на рынке, 136 с местной лицензией

- Более 80% трафика с мобильных устройств, 60% депозитов через приложения

- BAP-лидеры: «Betano» и «Bet365»

Мексика (+49% YoY)

- $587,1 млн — CEB

- 32,9 млн пунктов — Blask Index

- 104 беттинг-казино бренда

- 8% — доля рынка офшорных операторов

- 1,49 млн новых пользователей (диапазон 1,12–2,62 млн) — APS

- BAP-лидер: «Caliente» (~30%), рост «Betano» с 2% до 3,6%

Чили (+34% YoY)

- $461,9 млн — CEB

- 32,4 млн пунктов — Blask Index

- Офшорные операторы доминируют на местном рынке

- BAP-лидер: «Betano» (55%), далее «Coolbet» и «JugaBet»

Колумбия (-20% YoY)

- $242,3 млн — CEB

- 71,8 млн пунктов — Blask Index

- ~2% — доля офшорных операторов (самая низкая в регионе)

- 2,51 млн новых пользователей — APS

- BAP-лидер: «BetPlay» (68%), далее «Rushbet», «Wplay»

Аргентина (+21% YoY)

- $171,9 млн — CEB

- ~40% — доля офшорных операторов (самая высокая в регионе)

- 2,48 млн новых пользователей — APS

- Вертикаль казино преобладает над беттингом

- BAP-лидеры: «Betsson», «bet365», «BetWarrior»

Региональные показатели

- $4,4 млрд (+22% YoY) — совокупный средний CEB пяти рынков

- 450 млн+ — интернет-пользователей в пяти странах

- 80%+ — пользуются мобильным интернетом

- 85% — населения живёт в городах

- 32–35 лет — средний возраст населения

- ~95% — уровень грамотности

- $9 млрд — прогнозируемая выручка к концу 2025г

- 1000+ — активных брендов на рынках

Авторы исследования прогнозируют выручку региона более $9 млрд к концу 2025г на фоне расширения мобильного доступа и роста партнёрского маркетинга.

Рост активности в регионе превысил 20% YoY в H1 2025г. Мексика и Чили лидируют по динамике благодаря локализации и фокусу на мобильный трафик. Бразилия остаётся крупнейшим рынком (67% от общего CEB), а Колумбия демонстрирует образцовое регулирование с самой минимальной долей офшорных операторов.